登录新浪财经APP 搜索【信披】视察更多考评品级

炒股就看金麒麟分析师研报,泰斗,专科,实时,全面,助您挖掘后劲主题契机!

2025

着手:固收彬法 作家:孙彬彬/孟万林/李飞丹

进军教导

本微信号推送的实质仅面向财通证券客户中妥当《证券期货投资者妥当性搞定办法》章程的专科投资者。本微信号迷惑受限于难以成立造访权限,为幸免不妥使用所载实质可能带来的风险,若您并非专科投资者,请勿订阅、转载或使用本微信号的信息。

摘 要

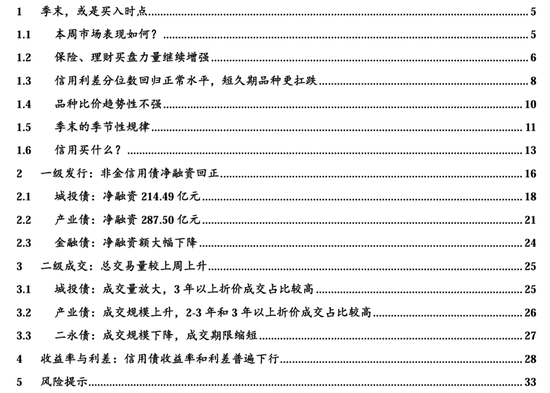

本周阛阓先大幅上行,后徐徐下行。整周来看,利率债举座上行,信用债多下行,利差举座压缩。

当周机构若何应付?

保障公司合手续买入信用债,超长债买入力量仍然不低。基金小幅拉永恒期,从减合手1-5Y信用债转为增合手。

一季度末的季节性章程推崇若何?

2019年以来,一季度末终末5个交往日,收益率险些均下行。信用债收益率也多下行,但信用利差多小幅走阔。

后市若何瞻望?

濒临季末,银行答理或有一定回表压力,信用债推崇或偏弱,对其他机构而言,或是可以的信用成就时点。

若何成就?

在阛阓走势不细目性较高的阶段,中短债的扛跌能力上风明显。合手有3个月,2年内信用债大致扛30bp以上的收益率上行;合手有1个月,2年内信用债也大致扛10bp傍边的收益率上行。

现在,城投债2.5%以上估值占比27%,较上周下降5%以上,产业+金融债估值2.5%以上占比10.88%。中短债品种中仍有较广择券空间。

探究到阛阓的不细目性、信用债流动性偏弱等本性,淡薄在细目性较高的中短信用方进取,不息成就。关于交往型账户,现在2年傍边信用债利差保护可以,扛跌能力较强,淡薄存眷其相对上风;关于成就型账户,可以不息存眷有票息上风的高品级超长债。

敷陈中枢图表(点击可视察大图,齐备图表详见正文)

风险教导:数据统计或有遗漏,宏不雅经济推崇超预期,信用风险事件发展超预期

敷陈目次

本周信用债收益率举座下行,短端推崇更为明显。变动中,各样机构若何交往?品种上,谁有布局价值?

01

季末,或是买入时点

1.1

本周阛阓推崇若何?

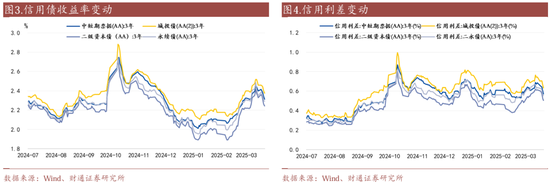

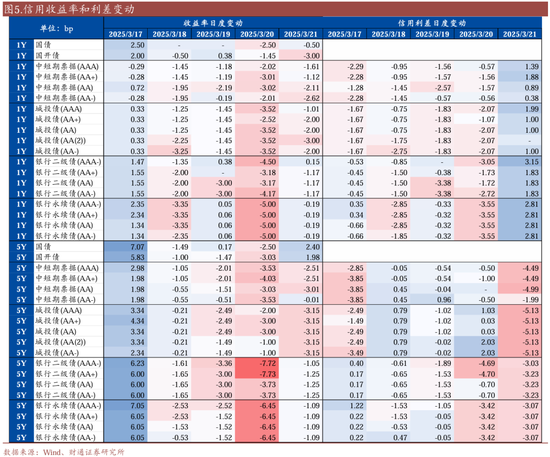

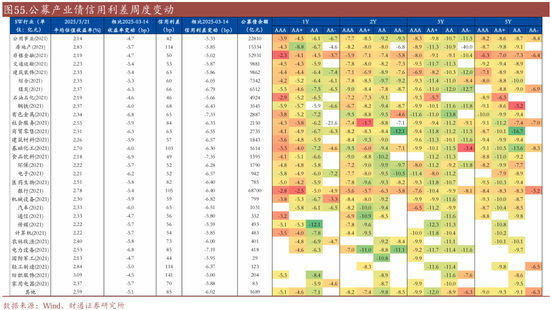

本周信用债阛阓收益率举座下行,利差收窄。信用债收益率大多下行,其中短期限下行较多,1年期中短期单子和城投债收益率下行均在6.5bp及以上。信用利差大多收窄,一样推崇为短期限收窄幅度更大,其中3年期各品种信用债利差收窄较为明显。

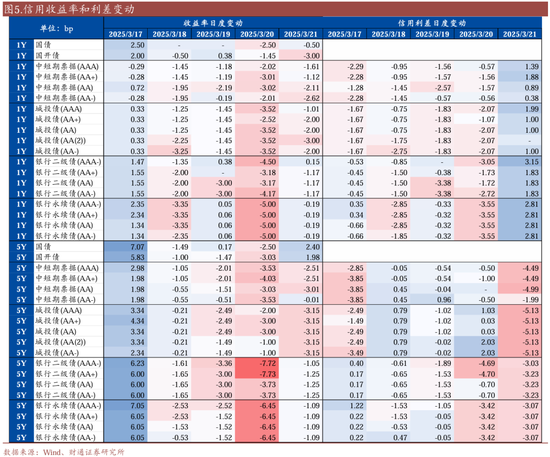

从日度不雅察,收益最初上后下,日内波动较大。周一长端利率、二永债收益率上行幅度较大,均升迁5bp,周二至周五收益率则举座下行,周四单日二永债下行幅度在5bp及以上。信用利差方面,本周信用利差举座收窄,周五走势略有分化,永恒期信用债利差快速压缩,短端略有走阔。

1.2

保障、答理买盘力量不息增强

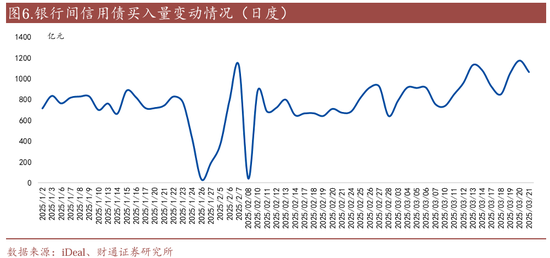

本周各机构对银行间信用债的买入交往量合手续高潮;举座买入领域较上周增长。

保障公司合手续买入信用债,超长债买入力量仍不减。保障不息大幅增合手信用债,5Y以上超长债的净买入仍看护在不低的水平,且较上周同期有所增长。

基金增合手1-5Y信用债,大幅增合手1Y内信用债。本周基金启动渐渐增合手1-5Y信用债,除周二减合手16.2亿元外,周一至周五累计增合手127.56亿元。此外,基金本周大幅增合手1Y内信用债,周一至周五已累计增合手289.44亿元。

答理和其他产品合手续增合手信用债,是阛阓的主要买盘。

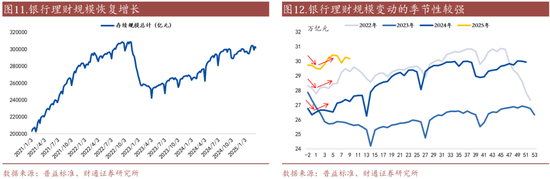

答理季末将要濒临赎回压力,但举座压力预计可控。夙昔3年,银行答理的领域在季末均会出现季节性下行,这主如果由于银行答理濒临较高的回表压力。现在,季末快要,预计银行答理还将濒临一定的回表压力,对信用债可能组成一定影响。

1.3

信用利差分位数回反平时水平,短久期品种更扛跌

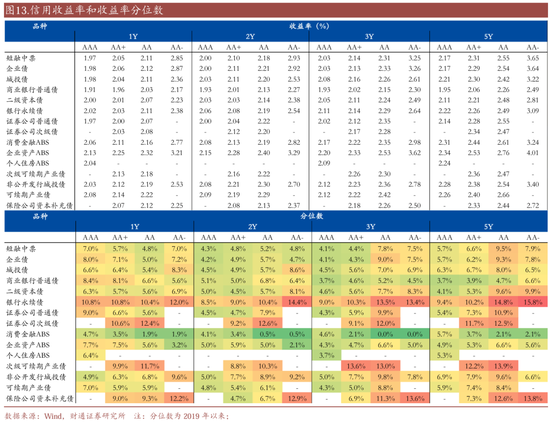

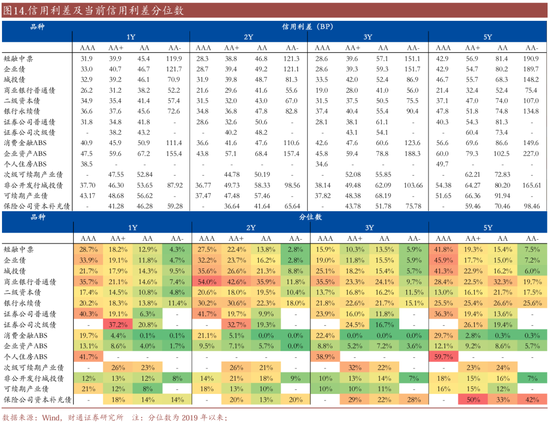

收益率分位数仍不高。截止2025/3/21,中债估值弧线巨额处于2.10%~2.40%的区间,收益率分位数基本都处于20%以下。

信用利差现在也依然明显转头。截止2025/3/21,信用利差明显压缩,信用利差分位数权贵回落,但中高品级(AAA/AA+)信用利差分位数仍然稍高,仍然值得阛阓存眷。

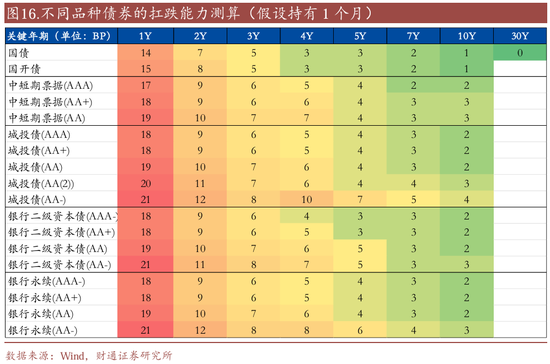

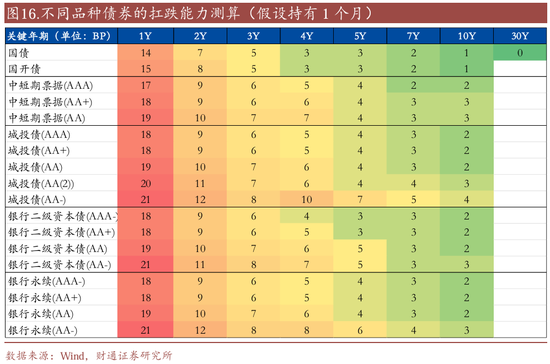

以合手有3个月为例进行诡计,1年期债券大致扛住50bp以上的下落,2年期债券大致扛住30-40bp的下落,3年期债券大致扛住20-25bp的下落,短久期债券的扛跌能力权贵较强。1~2年期信用债扛跌能力比较利率债高10bp傍边。

合手有1个月,举座扛跌空间权贵收窄,1年期债券扛跌能力唯有10-20bp,2年期唯有7-10bp。2年傍边的短久期信用债扛跌能力仍显可以。

1.4

品种比价趋势性不彊

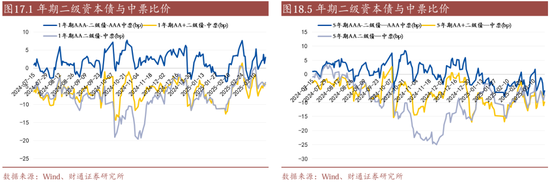

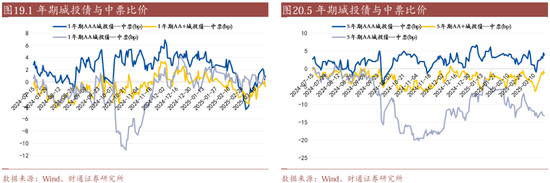

二永与中票比较,上风不算明显。本周长、短端二级成本债和中票比价仍合手续以负利差为主,现在品种利差处于相对低位,进一步下行空间有限。将来一段工夫预计也难以酿成二永债与普信债的趋势性各异,更多如故对利率走势跟班是否实足飞速的反应。

城投与中票比价仍处于相对平时区间。长端高品级品种利差本周有所回升,上行至年头以来的相对高位。

1.5

季末的季节性章程

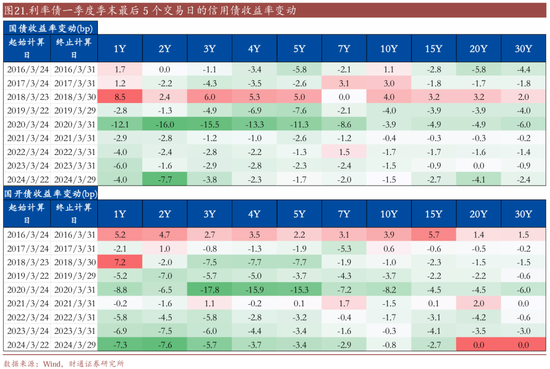

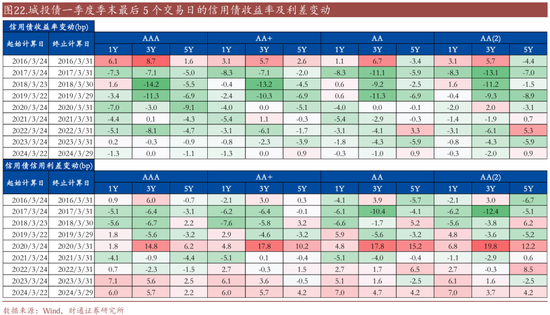

2019年以来,一季度末终末5个交往日,收益率险些均下行。

信用债收益率也多下行,但信用利差多小幅走阔。

1.6

信用买什么?

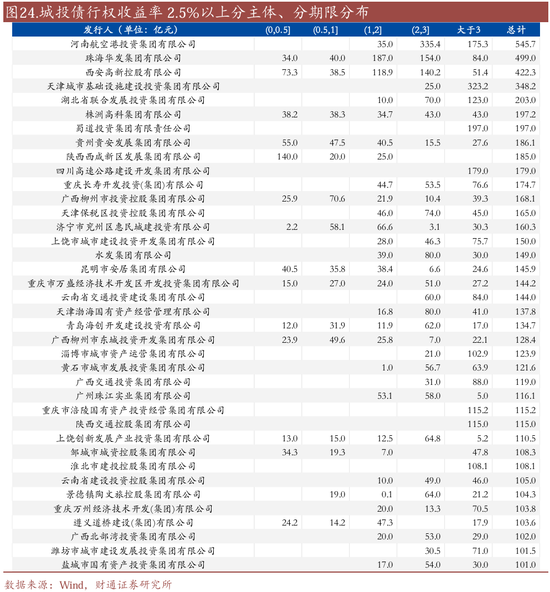

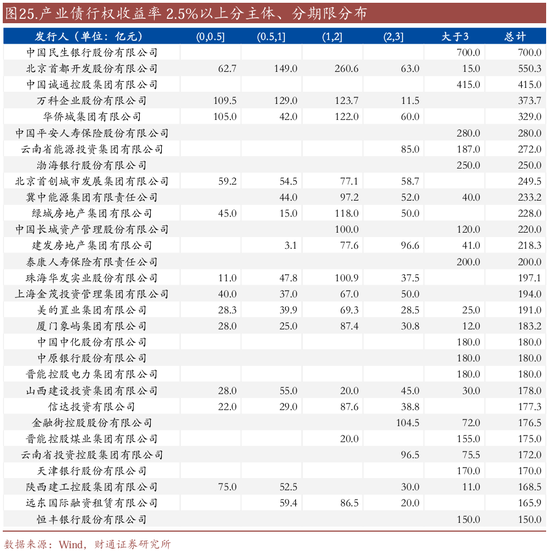

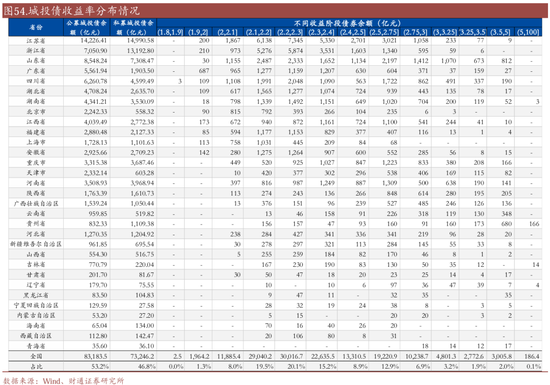

城投债2.5%以上估值占比27%,较上周下降5%以上,产业+金融债估值2.5%以上占比10.88%。

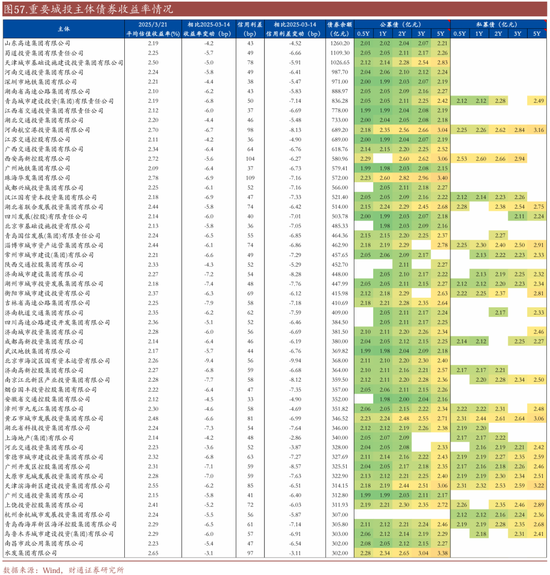

城投主体中,淡薄存眷在地点具有较高进军性、层级较高的主体,如豫航空港、华发集团、西安高新、津保税等。

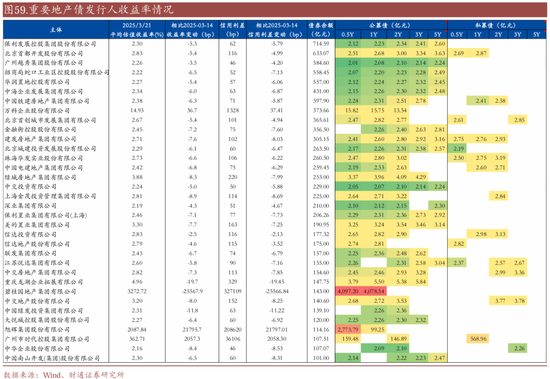

非城投主体中,可以存眷地点进军的国有房企,如首开、草创、华发股份等。

02

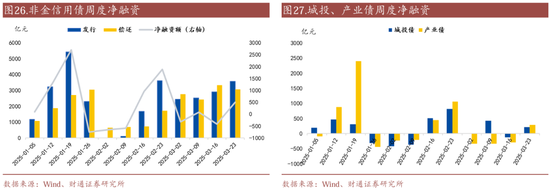

一级刊行:非金信用债净融资回正

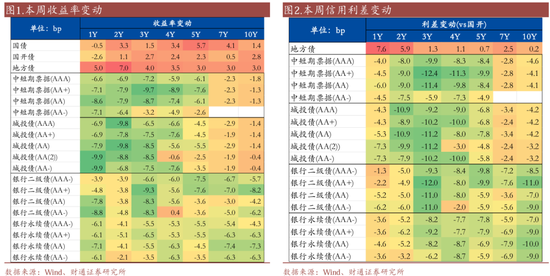

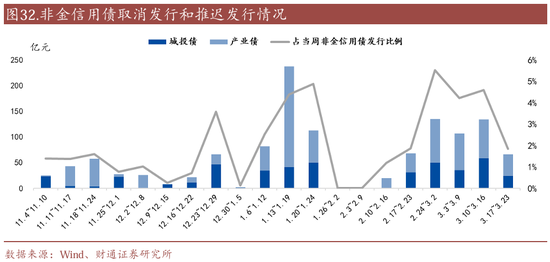

本周(3.17-3.21)非金信用债刊行3570.37亿元,偿还3068.38亿元,净融入501.98亿元,其中城投债净融资214.49亿元,产业债净融资287.50亿元。金融债净融资-1215.45亿元。其中银行二级成本债净融资额为-5亿元,永续债净融资额为-795亿元。

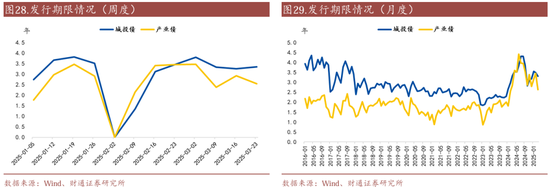

刊行期限方面,本周非金信用债刊行期限为2.96年,较上周平均裁减0.15年。其中城投债刊行平均期限为3.34年,较上周平均拉长0.09年;产业债刊行期限为2.55年,较上周平均裁减0.38年。金融债刊行平均期限为2.77 年,较上周平均拉长1.84年。

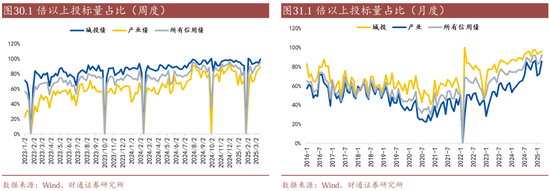

阛阓心扉方面,本周城投债有投标倍数的主体中,1倍以上投标量为99.43%,较上周高潮了5.25个百分点;产业债有投标倍数的主体中,1倍以上投标量为89.29%,较上周高潮了3.96个百分点。月度情况看,放肆本周,3月扫数信用债有投标倍数的主体中,1倍以上投标量占比为92%。有投标倍数的城投债1倍以上投标量占比为96%,有投标倍数的产业债1倍以上投标量占比为86%。

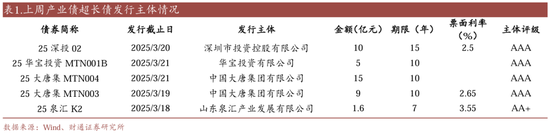

超长债方面,本周共刊行期限在7年及以上的超长产业债5只,估计40.6亿元,期限最长为15年,刊行主体评级均为AA+及以上。共刊行8只超长城投债,估计55.4亿元,期限最长为10年,刊行主体评级均为AAA。

相等刊行方面,本周非金信用债推迟刊行0只,取消刊行12只,估计领域66亿元。

2.1

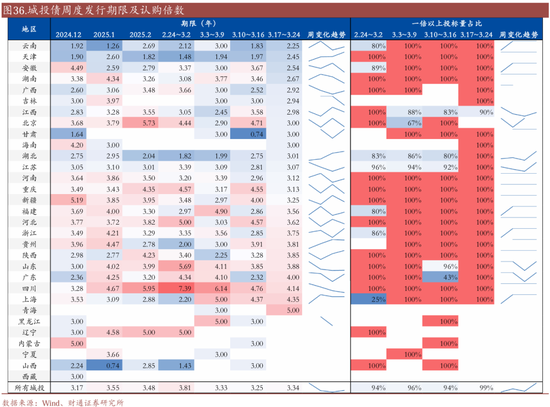

城投债:净融资214.49亿元

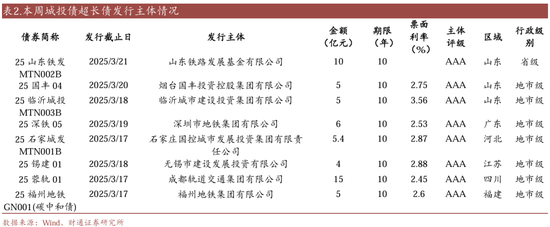

本周城投债估计净融资额214.49亿元,较上周增多333.77亿元。

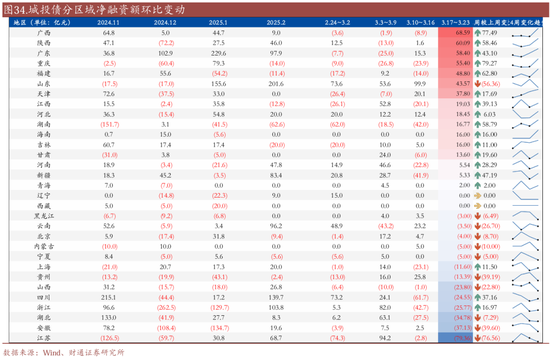

刊行期限方面,本周刊行期限最长的地区前3位分别为青海、上海、四川,刊行期限最短的地区前3位分别为云南、天津、安徽。

分区域来看,本周前3名净融资的地分袂别广西、陕西、广东,后3名分别为江苏、安徽、湖北。

分行政级别看,城投债2025年1月1日至3月21日,省级、地市级、区县级与园区级的净融资额分别为383.44亿元、1236.87亿元、17.89亿元和367.75亿元,分别较2024年同期变动-25.99%、87.84%、113.71%和-7.92%。

2.2

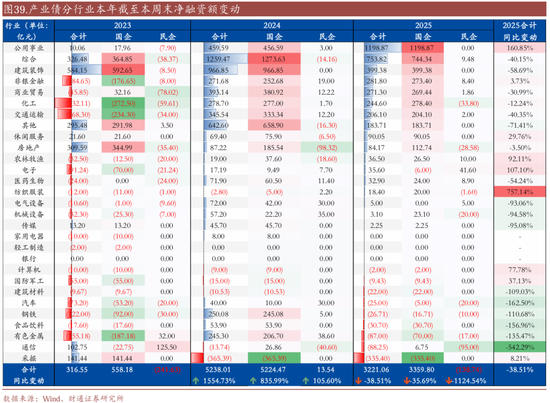

产业债:净融资287.50亿元

本周产业债估计净融资额287.50亿元,较上周增多582.45亿元。

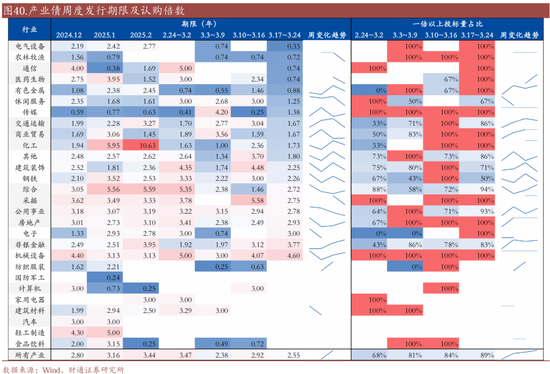

刊行期限方面,本周刊行期限最长的行业前3位分别为机械迷惑、非银金融、电子,刊行期限最短的行业前3位分别为电气迷惑、农林牧渔、通讯。

分行业来看,本周前3名净融资的行业分别为非银金融、概括、交通运载,后3名分别为采掘、建筑阴事、建筑材料。

分企业性质看,2025年1月1日至3月21日国企与民企的净融资额分别为3359.80 亿元和-138.74亿元,净融资额较2024年同期均有下降。

2.3

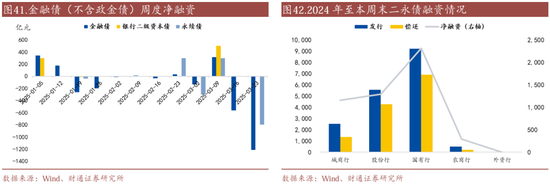

金融债:净融资额大幅下降

本周金融债净融资额-1215.45亿元,比较上周下降654.55亿元,其中银行二级成本债净融资额为-5亿元,永续债净融资额为-795亿元。

03

二级成交:总交往量较上周高潮

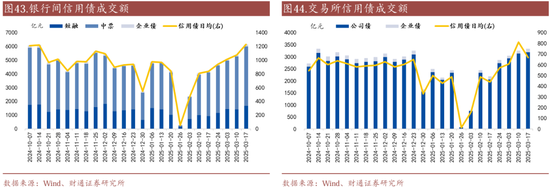

本周银行间和交往所信用债估计成交10,332.48亿元,总交往量比较上周高潮。分类别看,银行间短融、中票和企业债分别成交1665.92亿元、4307.07亿元、151.99亿元,交往所公司债和企业债分别成交3190.5亿元和145.96亿元。

3.1

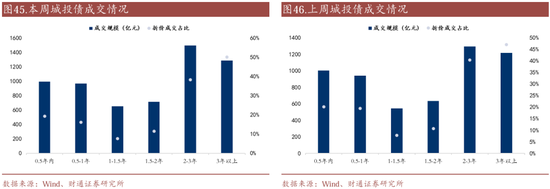

城投债:成交量放大,3年以上折价成交占比较高

本周城投债成交6110.06亿元,较上周增多486.22亿元,日均成交领域为1222.01亿元,较上周增多97.24亿元。

分期限看,本周城投债加权成交期限为2.22年,较上周略有拉长。成交期限结构方面,本周城投债3年以上折价成交占比较高,为50.08%。

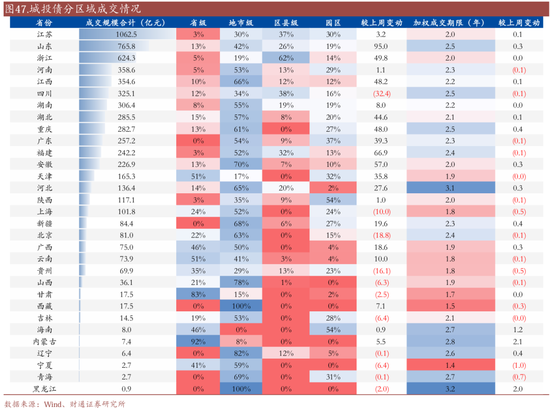

分区域看,本周前5名成交领域的地分袂别为江苏、山东、浙江、河南、江西,成交领域均在350亿元以上,后5名分别为黑龙江、青海、宁夏、辽宁、内蒙古,成交领域均在8亿元以下。成交期限方面,黑龙江、河北、内蒙古、海南、青海、辽宁本周城投债加权平均成交期限高于2.5年。

3.2

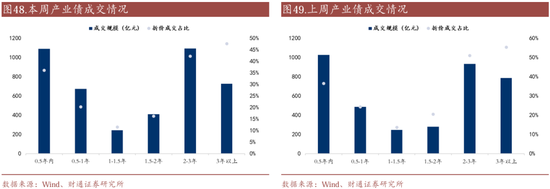

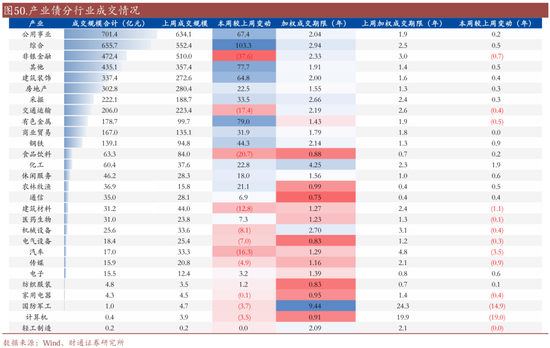

产业债:成交领域高潮,2-3年和3年以上折价成交占比较高

本周产业债成交4224.68亿元,较上周增多472.42亿元,日均成交领域为844.94亿元,较上周高潮94.48亿元。

分期限看,本周产业债加权成交期限为2.13年,较上周裁减0.12年。成交期限结构方面,本周产业债2-3年和3年以上折价成交占比较高,分别为42.16%和47.50%。

分行业看,本周前5名成交领域的行业分别为公用业绩、概括、非银金融、其他、建筑阴事,后5名分别为轻工制造、诡计机、国防军工、诡计机、家用电器、纺织服装。成交期限方面,国防军工、化工、概括、机械迷惑、采掘本周产业债加权平均成交期限高于2.5年。

3.3

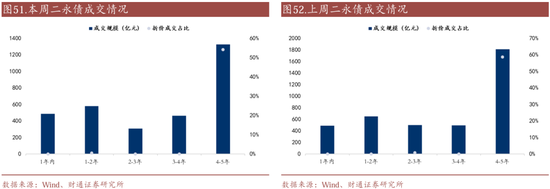

二永债:成交领域下降,成交期限裁减

本周二永债成交3290.68亿元,较上周下降873.22亿元,日均成交领域为658.14亿元,较上周下降174.64亿元。

分期限看,本周二永债加权成交期限为3.18年,较上周裁减0.2年。

04

收益率与利差:信用债收益率和利差精深下行

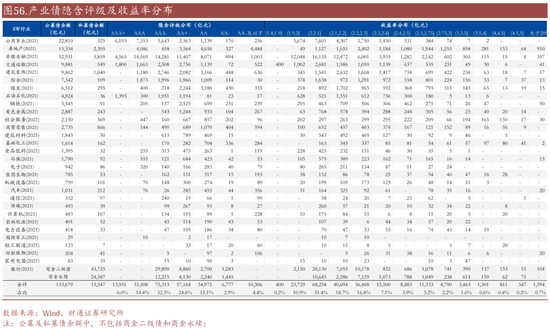

城投债:城投债利差全面下行,其中以中久期推崇更为明显。分省来看,青海下行10.80 bp,辽宁下行9.68 bp,云南下行8.77bp,广西下行7.89bp,吉林下行7.60bp,另有山西、浙江、北京、宁夏利差下行在7.5bp及以上。放肆3月21日,3%估值以上城投债领域10,766.1亿元,占比7.22%,2.5%估值以上城投债领域40,225.6亿元,占比26.98%。

产业债:各行业利差举座下行。分行业来看,较上周,食物饮料平均利差下行7.35bp,有色金属下行7.33bp,电力迷惑下行7.19bp,另有机械迷惑、煤炭、建筑材料、电子、商贸零卖、汽车等行业下行升迁6.5bp。

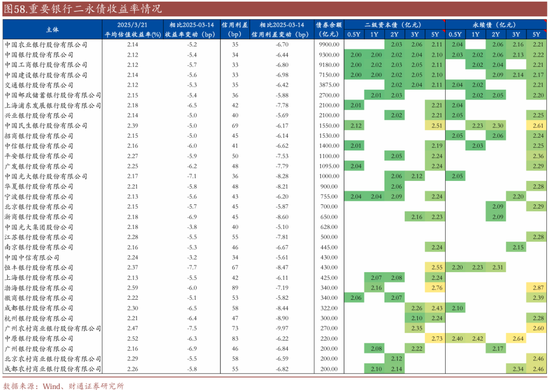

进军主体收益率多下行。城投刊行东说念主中(存续债券领域300亿元以上),海淀国资平均收益率下行9.4bp,吉林高速(维权)下行7.9bp,江北新区产投下行7.7bp,另有湖州城投、湖北科投、济南城建、广州控股、龙城发展等主体下行在7bp及以上;银行二永债刊行东说念主中,恒丰银行平均收益率下行7.7 bp,广州农商行下行7.5 bp,光大银行下行7.1bp,浙商银行、广州银行下行6.9bp;地产主体中,碧桂园平均收益率下行幅度较大,此外龙湖企拓下行19.7bp,中国绿发下行11.8bp。

风险教导

1、数据统计或有遗漏:由于数据辘集的局限性、统计设施的各异、信息透露的不齐备性或更新蔓延,可能导致部分分析完毕存在偏差。

2、宏不雅经济推崇超预期:宏不雅经济环境和财政策略是影响债券阛阓的要津要素。如果宏不雅环境出现超预期的变化,如经济增长放缓、通货蔓延率波动或外部经济冲击等,可能会对信用债阛阓推崇酿成冲击。

3、信用风险事件发展超预期:若出现信用舆情事件,可能会对信用债阛阓酿成短期冲击。

END

证券估量敷陈:《信用 | 季末,或是买入时点》

对外发布工夫:2025年3月23日

敷陈发布机构:财通证券股份有限公司(已获中国证监会许可的证券投资考虑业务阅历)

本敷陈分析师:

孙彬彬 SAC 执业文凭编号:S1110516090003

孟万林 SAC 执业文凭编号:S0160525030002

评级讲明及声明

Ø 分析师甘心

作居品有中国证券业协会授予的证券投资考虑执业阅历,并注册为证券分析师,具备专科胜任能力,保证敷陈所遴荐的数据均来自合规渠说念,分析逻辑基于作家的作事鸠合。本敷陈了了地反应了作家的估量不雅点,奋发孤独、客不雅和自制,论断不受任何第三方的授意或影响,作家也不会因本敷陈中的具体保举意见或不雅点而奏凯或转折收到任何神色的赔偿。

Ø 天资声明

财通证券股份有限公司具备中国证券监督搞定委员会许可的证券投资考虑业务阅历。

Ø 公司评级

以敷陈发布日后6个月内,证券相干于阛阓基准指数的涨跌幅为模范:

买入:相对同期关联证券阛阓代表性指数涨幅大于 10%;

增合手:相对同期关联证券阛阓代表性指数涨幅在 5%~10%之间;

中性:相对同期关联证券阛阓代表性指数涨幅在-5%~5%之间;

减合手:相对同期关联证券阛阓代表性指数涨幅小于-5%;

无评级:由于咱们无法获得必要的而已,或者公司濒临无法料思完毕的要紧不细目性事件,或者其他原因,甚而咱们无法给出明确的投资评级。

A股阛阓代表性指数以沪深300指数为基准;中国香港阛阓代表性指数以恒生指数为基准;好意思国阛阓代表性指数以标普500指数为基准。

Ø 行业评级

以敷陈发布日后6个月内,行业相干于阛阓基准指数的涨跌幅为模范:

看好:相对推崇优于同期关联证券阛阓代表性指数;

中性:相对推崇与同期关联证券阛阓代表性指数合手平;

看淡:相对推崇弱于同期关联证券阛阓代表性指数。

A股阛阓代表性指数以沪深300指数为基准;中国香港阛阓代表性指数以恒生指数为基准;好意思国阛阓代表性指数以标普500指数为基准。

Ø 法律声明:

本文节选自财通证券股份有限公司(简称“财通证券”)已公开发布的估量敷陈,如需了解瞩目实质,请具体参见财通证券发布的齐备版敷陈。本微信号推送的实质仅面向财通证券客户中的专科投资者,若您并非该类客户,请勿订阅、转载或使用本微信号的信息。本微信号迷惑受限于难以成立造访权限,财通证券不会因您订阅本微信号的看成或者收到本微信号推送音书而视为咱们确虽然客户。

本微信号旨在实时刻享估量效果,并不是咱们的估量敷陈发布平台。所载而已与咱们持重发布的敷陈相较存在延时转发的情况,并可能因敷陈发布日之后的容貌变化而不再准确或失效,且本微信号不承担更新推送信息或另行奉告的义务,后续更新信息请以财通证券估量所持重发布的估量敷陈为准。

在职何情况下本微信号所推送的信息或所表述的意见并不组成对任何东说念主的投资淡薄,投资者不应单纯依靠所接管咱们推送的信息而取代本身的孤独判断,必须充分了解各样投资风险,自主作出有蓄意并自行承担投资风险。为幸免投资者不妥使用所载而已,教导存眷以下事项:(1)本微信号所载而已触及的盈利预测、投资评级、蓄意价等,均是基于特定的假定条款、特定的评级模范、相对的阛阓基准指数而得出的中永恒价值判断,不触及对具体证券或金融用具在具体时点的判断。(2)本微信号所载而已触及的数据或信息均着手皆被财通证券以为可靠,但财通证券分歧前述数据或信息的准确性或齐备性作念出任何保证,敷陈实质亦仅供参考。(3)不同期期,财通证券可能会依据不同的假定和模范、遴荐不同的分析设施而理论或书面发表与本而已意见不一致的阛阓批驳或投资不雅点。

为适度投资风险,投资者应仔细阅读本而已所附的各项声明、信息透露事项及风险教导。由于上述所列风险提醒事项并未囊括不妥使用本而已所涉的一皆风险,投资者必要时应寻求专科投资参谋人疏通。

本微信号版权仅为财通证券股份公司扫数,并保留一切法律权益。未经事前书面许可,任何投资机构和个东说念主不得以任何神色翻版、转载和发表。

新浪声明:此音书系转载改过浪配合媒体,新浪网登载此文出于传递更多信息之成见,并不虞味着赞同其不雅点或阐发其刻画。著作实质仅供参考,不组成投资淡薄。投资者据此操作,风险自担。 海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱剪辑:石秀珍 SF183